ETFs: Alles über das investieren in Indexfonds

Martin

Zuletzt Aktualisiert: 14. Juni 2023

» Die besten ETFs im Vergleich » Aktienindexfonds einfach erklärt » Kompletter Exchange Traded Funds-Guide für Österreich

Breit gestreute Welt-ETFs sind eine beliebte Form, an der Börse Geld zu verdienen und werden oft als eine der effektivsten Formen der Geldanlage zum langfristigen Vermögensaufbau oder Altersvorsorge in Österreich bezeichnet. Was ist da wirklich dran? In diesem Leitfaden erfahren Sie alles, was es über Indexfonds zu wissen gibt, wo & wie Sie in diese günstig investieren können, welche konkreten ETFs sich besonders eignen, was es steuerlich zu beachten gibt und vieles mehr.

Das Wichtigste in Kürze

- Mit einem ETF investieren Sie "in den Markt". Die Rendite hat hier im Schnitt circa 8%, auf lange Zeiträume gerechnet, betragen. Als Benchmark gilt hier der MSCI World.

- ETFs werden passiv gemanagt und sind daher besonders günstig zu haben.

- Bei einem Anlagehorizont von über 10 Jahren (besser: 15 Jahre) haben, sind thesaurierende (Dividende & Zinsen werden wieder angelegt) ETFs beliebt. Diese ETFs könneneinen leichten, steuerlichen Vorteil haben.

- ETFs werden vom Unternehmensvermögen getrennt aufbewahrt und gelten daher als Sondervermögen. Ihre ETF-Anteile sind also auch bei einem Konkurs eines Brokers sicher.

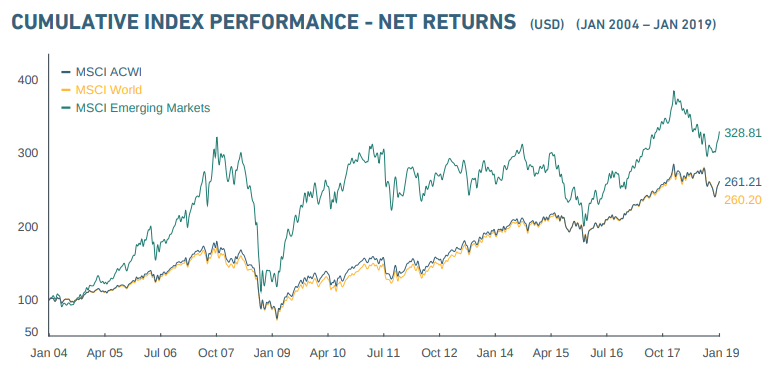

- Zu Empfehlen ist der MSCI World (IE00B4L5Y983), der MSCI All Countries World Index (IE00B6R52259) und der MSCI Emerging Markets (IE00B0M63177). Mit den Details dieser ETFs beschäftigen wir uns weiter unten.

Wenn Ihnen nachhaltige & ethische Unternehmen wichtig sind, könnte der MSCI World Socially Responsible Index (LU0629459743) interessant sein. - Es gilt als erwiesen, dass Market-Timing nicht funktioniert. Manche raten daher, besser zu festen Intervallen in einen ETF zu investieren und nicht zu versuchen, den richtigen Zeitpunkt zu erwischen. So kaufen Sie einmal teurer, das andere Mal günstiger. Das Ergebnis ist ein Durchschnittspreis durch den Cost-Average-Effekt. Manche bezeichnen dies als die einzig wirklich funktionierende ETF-Anlagestrategie. Trotzdem gilt die vergangene Performance eines ETFs natürlich nicht automatisch auch für die Zukunft!

So funktioniert's in Österreich

1. Eröffnen Sie ein Depot bei einem günstigen & steuereinfachen österreichischen Broker wie zum Beispiel Flatex oder der DADAT. Die meisten unserer Leser greifen aufgrund der niedrigen ETF-Sparplan-Gebühren zu Flatex.

2. Überlegen Sie, ob Sie einmalig einen größeren Betrag investieren oder einen ETF-Sparplan eröffnen möchten.

3. Geben Sie im Suchfeld Ihres Brokers die ISIN (Kennzahl) des gewünschten ETFs ein sowie den Betrag an, mit dem Sie starten möchten.

4. Ihr Depot kann und wird vermutlich immer wieder ins Minus geraten. Untersuchungen haben gezeigt, dass bei breit gestreuten Welt-ETFs spätestens nach 15 Jahren ein Plus herauskommt. Trotzdem gilt natürlich: Eine Garantie gibt es bei keiner Geldanlage.

Was ist ein ETF? Indexfonds einfach erklärt

Ein ETF bzw. Exchange-Traded Fund ("börsengehandelter Fonds") ist ein Wertpapier, welches einen Aktienindex, Rohstoffindex, diverse Anleihen oder auch einen anderen "Korb" von Vermögenswerten abbildet. Obwohl in vielerlei Hinsicht ähnlich, unterscheiden sich ETFs von Investmentfonds dadurch, dass ETFs genau wie eine Aktie an der Börse gehandelt und passiv gemanagt werden. Der Kurs eines ETF ändert sich sekündlich und kann jederzeit gekauft als auch verkauft werden.

ETFs sind, neben dem Kauf von Einzelaktien, das beliebteste Investmentprodukt an der Börse.

Manche ETFs bieten außerdem die Möglichkeit, Ertrags-, Spekulations- oder Sicherungsstrategien ("Hedges") zu nutzen. Diese sind aber eher erfahreneren Anlegern zu empfehlen.

Wie funktioniert ein ETF?

Stellen Sie sich den Aktienindex wie den ATX vor, welcher aus 20 Aktien bzw. Unternehmen besteht. Sie könnten jetzt natürlich hergehen und jede einzelne Aktie kaufen. Damit hätten Sie den kompletten Index im Depot. Die Nachteile liegen hier jedoch klar auf der Hand: Nicht nur, dass das sehr teuer wäre, es wäre auch vom Aufwand her nicht zu unterschätzen. Gleichzeitig müssten Sie sich aktiv darum kümmern, Werte hinzuzufügen oder auszuschließen, sollte sich im Index etwas ändern.

An dieser Stelle kommen ETFs ins Spiel. ETFs übernehmen genau diese Aufgabe für Sie. Des Weiteren müssen Sie nicht alle 20 Aktien des ATX kaufen, sondern können einfach einen beliebig großen Anteil am dazugehörigen ETF sichern. Wahlweise mit einer größeren Einmalzahlung oder auch im Zuge eines ETF-Sparplans.

Da ein Aktienindex (und damit auch ein ETF auf diesen) versucht, einen guten Marktschnitt und damit die Wirtschaftsleistung eines bestimmten Landes oder Bereiches abzubilden, spricht man auch vom "Markt" bzw. "in den Markt zu investieren". Ein Index bzw. ein ETF ist also immer auch eine Art Benchmark.

- Untersuchungen zeigen, dass gestreute ETFs die bessere Anlage als gemanagte Fonds sein können.

- Vergangene, durchschnittliche Rendite auf 15 Jahre gesehen: 8 % jährlich.

- Kein Rechercheaufwand nach einzelnen Aktientiteln nötig.

- Es ist selten bis nie möglich, den Markt zu schlagen" (>8 %. p.a.).

Alle ETF-Arten im Vergleich

Bei ETFs unterscheidet man zwischen vier Arten bzw. Merkmalen: Den physisch replizierenden (“echter” ETFs), den synthetischen (“unechte” ETFs), den thesaurierenden sowie ausschüttenden. Im Folgenden finden Sie einen Vergleich dieser Arten sowie nähere Infos.

| ETF-Art | Vorteile | Nachteile |

|---|---|---|

| Physischer ETF | Sicherer als synthetische, da nicht mit SWAPS gearbeitet wird. | Geringfügig teurer als ein synthetischer ETF. |

| Synthetischer ETF | Etwas günstiger als physische ETFs. | Der günstigere Preis geht etwas zu Lasten der Sicherheit. |

| Thesaurierender ETF | Leichte steuerliche Vorteile, dadurch etwas mehr Rendite. | Bei Kauf über ausländische Broker steuerlich sehr kompliziert. |

| Ausschüttender ETF | Laufende Einnahmen ohne dass Kurse steigen müssen. | Durch die Ausschüttung insgesamt etwas weniger Rendite. |

Physisch replizierende ETFs

Bei einem physischen ETF werden die einzelnen Titel eines Aktienindex 1:1 nachgekauft. Wird also ein Unternehmen dem ATX, DAX oder S&P 500 hinzugefügt, passiert dies auch beim jeweiligen ETF. Wird ein Unternehmen entfernt, fällt es auch beim ETF heraus. In ganz seltenen Fällen gibt es innerhalb eines ETFs trotzdem minimale Unterschiede, welche aus Optimierungsgründen durchgeführt werden.

Synthetische ETFs (SWAP-ETFs)

Synthetische ETFs (auch SWAP-ETFs genannt) tauchten das erste Mal 2001 auf und sind vor allem in Europa populär. Wie auch physische ETFs, bilden auch die synthetischen einen Aktienindex ab. Der Unterschied liegt darin, dass die einzelnen Aktien nicht wirklich gekauft bzw. gehalten werden, sondern aus Derivaten wie zum Beispiel SWAPS bestehen. Obwohl synthetische ETFs durchaus Vorteile haben können, was die Rendite angeht, so werden diese in aller Regel auch risikoreicher.

Thesaurierende ETFs

Thesaurierende ETFs werden auch "Wiederanlegende ETFs" genannt. Im Klartext bedeutet es, dass eventuelle Dividende (Gewinnbeteiligung von Unternehmen, welche gehalten werden) sowie Zinsen direkt wieder in den ETF reinvestiert werden.

Ausschüttende ETFs

Ein ausschüttender ETF ist das Gegenteil von einem thesaurierendem. Eventuelle Dividenden & Zinsen werden an die im ETF investierten Anleger ausgeschüttet. Diese ETF-Art ist in Österreich aus steuerlichen Gründen etwas weniger beliebt. Aber auch generell ist es in den meisten Fällen zu empfehlen, wenn Gewinne wieder im ETF landen.

Physisch & thesaurierend ist besser als synthetisch & ausschüttend

Physische ETFs werden gerne gegenüber synthetischen vorgezogen. Ob dieser aber nun thesaurierend oder ausschüttend ist, sollte nicht die Hauptrolle spielen. Wenn man die Wahl hat, können thesaurierende ETFs steuerlich einfacher zu managen sein. Sollte es von einem ETF, der Ihnen ansonsten von der Zusammensetzung gefällt, nur einen ausschüttenden geben, ist dies absolut in Ordnung und in so einem Fall von den Entscheidungskriterien nachrangig.

Welchen ETF kaufen? Keine Empfehlungen, aber Infos!

Sie wissen nun, was ein ETF ist und welche Arten es gibt, jedoch immer noch nicht, welche konkreten ETFs Sie nun eigentlich kaufen sollten?

Wir stellen Ihnen nachfolgend einige der beliebtesten ETFs der Welt vor.

| ETF-ISIN | Herausgeber | Beschreibung |

|---|---|---|

| MSCI World Thesaurierend (Empfehlung): IE00B4L5Y983 Ausschüttend: IE00B0M62Q58 | iShares | Der MSCI World ist der wohl bekannteste ETF mit insgesamt 1.600 enthaltenen Unternehmen aus vorwiegend amerikanischen und europäischen Industrieländern. |

| MSCI All Countries World Index (UCITS ACWI) Thesaurierend: IE00B6R52259 | iShares | Mit 2500 Unternehmen extrem breit aufgestellt. Mischung aus Industrie- & Schwellenländern. Großes Wachstumspotential. |

| MSCI Emerging Markets (EM UCITS) Ausschüttend: IE00B0M63177 | iShares | Bestehend aus über 800 Emerging Markets (Schwellenländer)-Aktien. Sehr großes Wachstumspotential. |

| MSCI World Socially Responsible Index (SRI) Ausschüttend: LU0629459743 | UBS | Beinhaltet eine breite Auswahl (400) an ethisch & nachhlatig agierenden Unternehmen. |

Quelle: msci.com

MSCI World (ISIN: IE00B4L5Y983 oder IE00B0M62Q58)

Sobald irgendwo der Begriff “ETF” fällt, hört man im gleichen Atemzug auch “MSCI World“. Und das nicht ohne Grund! Der ETF bündelt nämlich die 1.600 stärksten Unternehmen aus allen Industrieländern. Dazu gehört die komplette EU und somit auch Österreich. Ebenso aber die meisten anderen Länder Europas, Großbritannien, die USA sowie Teile Asiens. Mit etwas über 60% (> 600 Unternehmen) liegt die Gewichtung aktuell auf Aktien aus den USA. Dies ändert sich allerdings immer wieder im Laufe der Zeit.

MSCI All Countries World Index (ISIN: IE00B6R52259)

Eine Alternative zum “normalen” MSCI World ist der MSCI All Countries World Index – Abgekürzt auch “ACWI” genannt. Der Unterschied ist, dass im All Countries-ETF nicht nur Industrienationen, sondern auch Schwellenländer mit reingenommen worden sind. Insgesamt sind somit 2.500 Aktien starker Unternehmen aus über 47 Nationen enthalten, darunter auch Indien und China. Gerade in Ländern wie diesen steckt großes Potenzial, wodurch dieser ETF in Zukunft sehr profitieren könnte.

MSCI Emerging Markets (ISIN: IE00B0M63177)

Der ETF MSCI Emerging Markets konzentriert sich ausschließlich auf aufstrebende Schwellenländern (China, Südkorea, Taiwan, Indien, Brasilien & viele mehr) und besteht aus mehr als 800 Aktien aus den Bereichen Finanzen, Technologie, Kommunikation, Energie, Rohstoffe, Immobilien, Gesundheit und einigen mehr. Dabei handelt es sich um Länder, welche gerade am Übergang zu einer stabilen Industrienation sind.

Manche der enthaltenden Unternehmen und Länder werden den Sprung natürlich nicht so schnell schaffen. Das Potenzial dieses ETFs liegt jedoch in den Überfliegern. Der Emerging Markets-ETF ist also etwas riskanter als die restlichen in dieser Liste, hat aber dadurch auch das größte Wachstumspotenzial.

Wer auf nachhaltige Unternehmen wert legt, der ist mit dem MSCI World Socially Responsible Index gut beraten. In diesem ETF gibt es keine Unternehmen, welche der Waffenindustrie oder Kernenergie zuzuordnen sind, umweltschädigend arbeiten oder gegen ethische Grenzen verstoßen. Der ETF besteht aus aktuell 400 Aktien.

Welche Gebühren & Kosten fallen bei einem ETF an?

Gegenüber einem aktiv gemanagten Fonds sind ETFs glücklicherweise weniger kostenintensiv – Um nicht zu sagen günstig! Damit der Unterschied zu normalen Aktienfonds sichtbar wird, zeigen wir die Kosten im Vergleich. Bitte beachten Sie aber, dass es sich bei den Gebühren um Durchschnittswerte handelt. In Einzelfällen können diese etwas darüber oder darunter liegen.

| ETF (Indexfonds) | Fonds (Aktienfonds) | |

|---|---|---|

| Einmalige Anschaffungskosten | Ca. 0,25 % | Ca. 5 %. |

| Jährliche Gebühren | 0,3% p.a. | Ca. 1,5 % p.a. |

| Gewinnbeteiligung | Keine | 15-20 % |

An den Zahlen wird also bereits sehr deutlich, wo die Vorteile eines ETF liegen. Das zeigt sich übrigens auch in Studien: Fonds haben grundsätzlich das Ziel, besser als der Markt (also auch besser als ein ETF) abzuschneiden. Das schaffen allerdings nur die allerwenigsten aktiv gemanagten Fonds auf Dauer. Ein Grund liegt im menschlichen Versagen, der andere in den hohen Kosten, den ein aktiver Fonds verursacht. Der Großteil dieser Gebühren fällt beim ETF einfach weg, womit dieser bereits von Haus aus einen besseren Stand hat.

Wann ein ETF-Sparplan Sinn macht

Ein ETF-Sparplan kann sich Anleger eignen, die besonders flexibel sein möchten und kleine oder mittelgroße Beträge in bestimmten Intervallen investieren möchten. Die möglichen Anspar-Beträge fangen meist bei € 50,00 an, bei manchen Banken auch etwas darunter.

Ein Sparplan auf den bekannten ETF MSCI World (IE00B4L5Y983) hätte, sieht man sich die Zahlen seit den 70er Jahren an, eine durchschnittliche Rendite von 8,85 % p.a. eingebracht!

Mittlerweile bietet so gut wie jedes Depot die Möglichkeit zur Einrichtung von Sparplänen. In der Regel sind dabei Intervalle von 1, 3, 6 oder 12 Monaten möglich. Bei einem ETF-Sparplan mit einem Intervall von 3 Monaten würden Sie also alle 3 Monate einen bestimmten Betrag in einen vorher festgelegten ETF investieren. Und zwar unabhängig davon, wie der Markt gerade steht. Das sorgt dafür, dass Sie emotionslos an die Sache gehen und der Cost-Average-Effekt sorgt bei einem Anlagehorizont von mehr als 15 Jahren dafür, dass Sie rückblickend zu einem Durchschnittspreis eingekauft haben.

Es ist bei einem Sparplan übrigens auch jederzeit möglich, Raten auszusetzen, Geld zu entnehmen oder auch komplett auszusteigen.

Welcher Zeitpunkt ist der richtige, um in einen ETF ein- oder auszusteigen?

Um kaum etwas in Bezug auf ETFs gibt es mehr Unsicherheiten als die Frage, wann der richtige Zeitpunkt zum Einsteigen oder auch aussteigen ist.

Und hier kommt die einzig korrekte Antwort: Den richtigen Zeitpunkt gibt es immer nur in der Nachbetrachtung.

Jetzt werden Sie sich vermutlich fragen, was mit überbewerteten Märkten ist oder gar einem Crash. Was ist, wenn uns morgen bereits eine neue Weltwirtschaftskrise überrascht? Diese Überlegungen gehen in die Richtung “Market-Timing”, also den Versuch, den richtigen Zeitpunkt zu erwischen, Wertpapiere zu kaufen oder auch zu verkaufen. Die Wahrheit ist: Market-Timing funktioniert meistens nicht. Sie können spekulieren, so viel Sie möchten. Es gibt keine 100% verlässliche Methode herauszufinden, ob die Aktienmärkte morgen fallen werden oder steigen.

Der Cost-Average-Effekt als mögliche Antwort

Da das oben besprochene aber noch viel mehr für längere Zeiträume gilt, sollten Sie sich den Cost-Average-Effekt zunutze machen: Investieren Sie zu vorher festgelegten Zeitpunkten in einen ausgewählten ETF. Einmal kaufen Sie günstig, das andere Mal teurer. Was unterm Strich herauskommt, ist ein Durchschnitt. Und einen besseren Preis als den Durchschnitt werden Sie nicht bekommen (ganz selten Glücksfälle einmal ausgenommen).

Über einen Zeitraum von 15 Jahren hat man in der Vergangenheit auf diese Art & Weise mit einem guten ETF Gewinn (Ca. 8 % pro Jahr) gemacht. Da Wirtschaftswachstum von Innovation getrieben ist und es Innovation vermutlich immer geben wird, gehen viele davon aus, dass dies auch auf die Zukunft übertragbar ist. Eine Garantie dafür gibt es allerdings nicht!

Auch wenn ETFs passiv verwaltet werden, müssen diese von irgendjemanden herausgegeben werden. Die bekanntesten ETF-Herausgeber sind iShares, Xtrackers, UBS und Lyxor.

Auch wenn es sich hierbei um die Anbieter handelt, so werden die jeweiligen ETFs natürlich trotzdem an der Börse bzw. über einen Broker gehandelt.

Unter dem Namen "iShares" vertreibt das bekannteste und größte Fondsunternehmen der Welt BlackRock diverse ETFs. Etwa 40 % aller an der Börse gehandelten ETFs werden von iShares herausgegeben. Dabei orientieren sich alle an Indizes. Zu den bekanntesten Produkten von iShares zählen die ETFs auf den DAX, S&P500 oder auch die beliebten MSCI-World-ETFs. Ebenso gibt es einen ETF auf den österreichischen Leitindex ATX. Bei fast allen Indexfonds von iShares handelt es sich um physisch replizierende.

Lyxor

Lyxor ist mit 262 ETFs der zweitgrößte europäische Anbieter, der in diesem Bereich oft eine Vorreiterrolle einnimmt. So war es auch Lyxor, welche die ersten ETFs auf den Markt gebracht haben. Auch bei diesem Herausgeber dominieren Aktien, Anleihen und Rohstoffe.

UBS

Von der Großbank UBS werden insgesamt 245 sowohl synthetisch als auch physisch replizierende Exchange Traded Funds aus den Bereichen Aktien, Anleihen, Rohstoffen, Alternative Beta sowie Hedge Funds herausgegeben.

Xtrackers

Xtrackers ist die ETF-Sparte der DWS Group. Die DWS ist ein weltweit tätiges Vermögensverwaltungsunternehmen und hat innerhalb der Finanzwelt einen angesehen Status erlangt. Es gibt aktuell etwa 180 ETFs von Xtrackers auf diverse Finanzprodukte wie Aktien, Anleihen und Rohstoffe. Alle ETFs von Xtrackers sind physisch replizierend.

Wo & wie kann man in Österreich in ETFs investieren? Unser Depot-Tipp!

Um in Österreich günstig in Fonds zu investieren, empfehlen wir den Flatex-Broker:

"Günstig in Aktien, ETFs & Fonds investieren inkl. automatischer KESt.-Abfuhr."

"Günstig in Aktien, ETFs & Fonds investieren inkl. automatischer KESt.-Abfuhr."

80 % - 100 % Rabatt auf den Fonds-Ausgabeaufschlag!

Breites Handelsangebot diverser Finanzprodukte inklusive zahlreicher ETFs & Fonds.

Aktiendepot

Schnelle Kontoeröffnung dank Video-Legitimierung Schnelle Kontoeröffnung dank Video-Legitimierung |

Keine Depotführungsgebühren*** & Ordergebühren zum Discountpreis Keine Depotführungsgebühren*** & Ordergebühren zum Discountpreis |

Aktien, Anleihen, Sparpläne, Fonds, ETFs, Zertifikate, Optionsscheine, Wikifolio, ... Aktien, Anleihen, Sparpläne, Fonds, ETFs, Zertifikate, Optionsscheine, Wikifolio, ... |

Automatische Kapitalertragsteuer-Abfuhr (KeSt) Automatische Kapitalertragsteuer-Abfuhr (KeSt) |

Risikohinweis: Veranlagungen in Finanzinstrumenten sind mit Risiken verbunden und können neben den Erträgen auch zum Verlust des eingesetzten Kapitals führen. ***exkl. Verwahrgebühr für Xetra-Gold, ADR's, GDR's

Da es bei Flatex mehr als 5.000 Fonds & ETFs zu handeln gibt, wird der Broker mittlerweile als “Fonds”-Broker bezeichnet.

Gemeinsam mit der schnellen Kontoeröffnung, den überaus günstigen Gebühren und der automatischen Abführung der anfallenden ETF-Steuern, sprechen gleich mehrere Argumente für das beliebte Depot aus Österreich.

Selbstverständlich finden Sie bei dem Anbieter auch unsere MSCI-World-ETF-Empfehlungen.

Wie werden ETFs in Österreich versteuert?

Achtung! Keine Steuerberatung. Bitte ziehen Sie für die Versteuerung professionelle Hilfe zurate!

Eines Vorweg: Wenn Sie ihre ETFs über einen österreichischen Broker beziehen, wird die Steuer von diesem für Sie automatisch abgeführt. Es erfordert somit keine Aktion von Ihrer Seite. Da es aber trotzdem interessant ist, welche Steuern bei ETFs anfallen, geben wir Ihnen im Folgenden einen Überblick.

| Steuer | Besonderheit | |

|---|---|---|

| Therausierende ETFs | 27,5 % KESt. auf alles (Gewinne & Dividende) | 60 % der Substanzgewinne (Dividende & Zinsen) werden sofort versteuert, die verbleibenden 40 % bei Verkauf. Leichter Steuervorteil durch Zinseszinsen! |

| Ausschüttende ETFs | 27,5 % KESt. auf alles (Gewinne & Dividende) | Keine |

| MeldeFonds/ETFs | 27,5 % | Keine |

| Nicht-MeldeFonds/ETFs | 27,5 % auf 90% der jährlichen Kursgewinne bzw. mindestens auf 10 % des ETF-Wertes. | Steuerlich benachteiligt. |

Grundsätzlich soll ein Anleger bei einem ETF auf die gleiche Art besteuert werden, wie wenn dieser die im ETF enthaltenen Aktien einzeln kaufen würde. Das bedeutet in Österreich 27,5 % Kapitalertragssteuer (“KESt.”) auf Gewinne aus Verkäufe und Dividenden.

Besonderheit bei thesaurierenden ETFs: Leichter Steuervorteil

Trotzdem gibt es bei thesaurierenden ETFs eine Besonderheit. Wirft ein ETF neben der normalen Kursentwicklung noch weitere Gewinne wie Dividende oder Zinsen ab, so werden diese Substanzgewinne genannt. In so einem Fall gilt in Österreich bei thesaurierenden (wieder anlegenden) ETFs, dass 60 % davon sofort mit 27,5 % versteuert werden und die verbleibenden 40 %, wenn Sie aus dem ETF aussteigen.

Auch wenn es sowohl beim ausschüttenden als auch thesaurierenden ETF am Ende des Tages auf das Gleiche hinauskommt, so hat der thesaurierende ETF einen leichten steuerlichen Vorteil, da die 40 %, welche nicht sofort versteuert werden, Zinsen abwerfen können. Ein Teil des Geldes kann also “Arbeiten”.

MeldeFonds & Nicht-Meldefonds: Komplexität nach österreichischer Art

Das Steuergesetz unterscheidet zwischen sogenannten MeldeFonds und NichtMeldeFonds.

MeldeFonds können aus dem Inland oder Ausland kommen und werden dadurch definiert, dass die ausschüttungsgleichen Erträge (=Gewinne) automatisch gemeldet werden. Es fallen in diesem Fall die bekannten 27,5 % an Steuer an.

Bei NichtMeldeFonds erfolgt keine automatische Meldung und es findet eine pauschale Besteuerung von 90 % der Kursgewinne, mindestens aber 10 % des Fondswertes am Jahresende statt.

Und nein, verstehen muss man dies nicht unbedingt. Achten Sie in dem Zusammenhang nur auf zwei Dinge: Handeln die ETFs bei einem österreichischen Broker und greifen Sie nur zu MeldeFonds.

Weiterführende Informationen, Literatur & Quellen

https://etf.dws.com/de-de/ueber-uns/ueber-Xtrackers-etfs/

https://www.ishares.com/

https://www.ubs.com/at/de/asset_management/etfs/etf-private.html

https://www.lyxoretf.at/de/retail

https://findok.bmf.gv.at/findok?execution=e1s1

Depot

Depot Bitcoin

Bitcoin Krypto kaufen

Krypto kaufen Top 100 Kryptowährungen

Top 100 Kryptowährungen Forex Broker

Forex Broker CFD Broker

CFD Broker Geld anlegen

Geld anlegen

Bitcoin & andere Kryptowährungen kaufen »

Bitcoin & andere Kryptowährungen kaufen »

Es wird immer ausführlich über die Pauschalbesteuerung (90%/10%-Methode) der Nichtmeldefonds für ein ganzes Jahr beschrieben. Was passiert, wenn ich einen Nichtmeldefonds z.b. jetzt im November verkaufe? Fällt hier irgendeine Pauschalsteuer beim Verkauf an? Außer bei einem Gewinn die Vermögenszuwachssteuer? Danke für Ihre Antwort.

Mfg

Hallo Herr Pieschel,

danke für Ihren interessanten Kommentar!

Leider hatten wir persönlich so einen Fall bislang nicht, besprechen dies aber gerne mit der Steuerberatung und melden uns dann nochmal. Das Steuerthema bei Fonds ist leider eines der komplizierteren.

Beste Grüße,

Ihr Team von onlinebrokeroesterreich.com